Wohneigentum 2022: Auch in Zukunft ein Zuhause

Kurz vor dem Jahreswechsel steuert Deutschland weiterhin unsicheren Zeiten entgegen. Die eigenen vier Wände geben Sicherheit, sind aber immer schwerer zu erreichen. Eine Bestandsaufnahme sowie ein Blick auf das, was jetzt kommt und kommen sollte.

Das Jahr 2021 ist fast vorüber. Welche Erkenntnisse nehmen wir mit ins neue Jahr und was steht uns 2022 in Sachen Wohneigentum bevor? Immerhin, und das ist nach den Erfahrungen vor vier Jahren nicht wenig: Deutschland hat trotz Dreier-Konstellation schon vor dem Jahreswechsel eine neue Bundesregierung, und diese hat in ihrem Koalitionsvertrag die Wohneigentumsbildung nicht vergessen. Besonders erfreulich ist, dass es wieder ein Bauministerium gibt. Da dessen offizielle Bezeichnung „Ministerium für Wohnen, Stadtentwicklung und Bauen“ lautet, ist womöglich sogar Wohnministerium die passendere Kurzform. Die neue Bundesbauministerin Klara Geywitz jedenfalls trifft den Nagel auf den Kopf, wenn sie in ihrem Twitter-Profil schreibt: „kümmert sich um das Zuhause“.

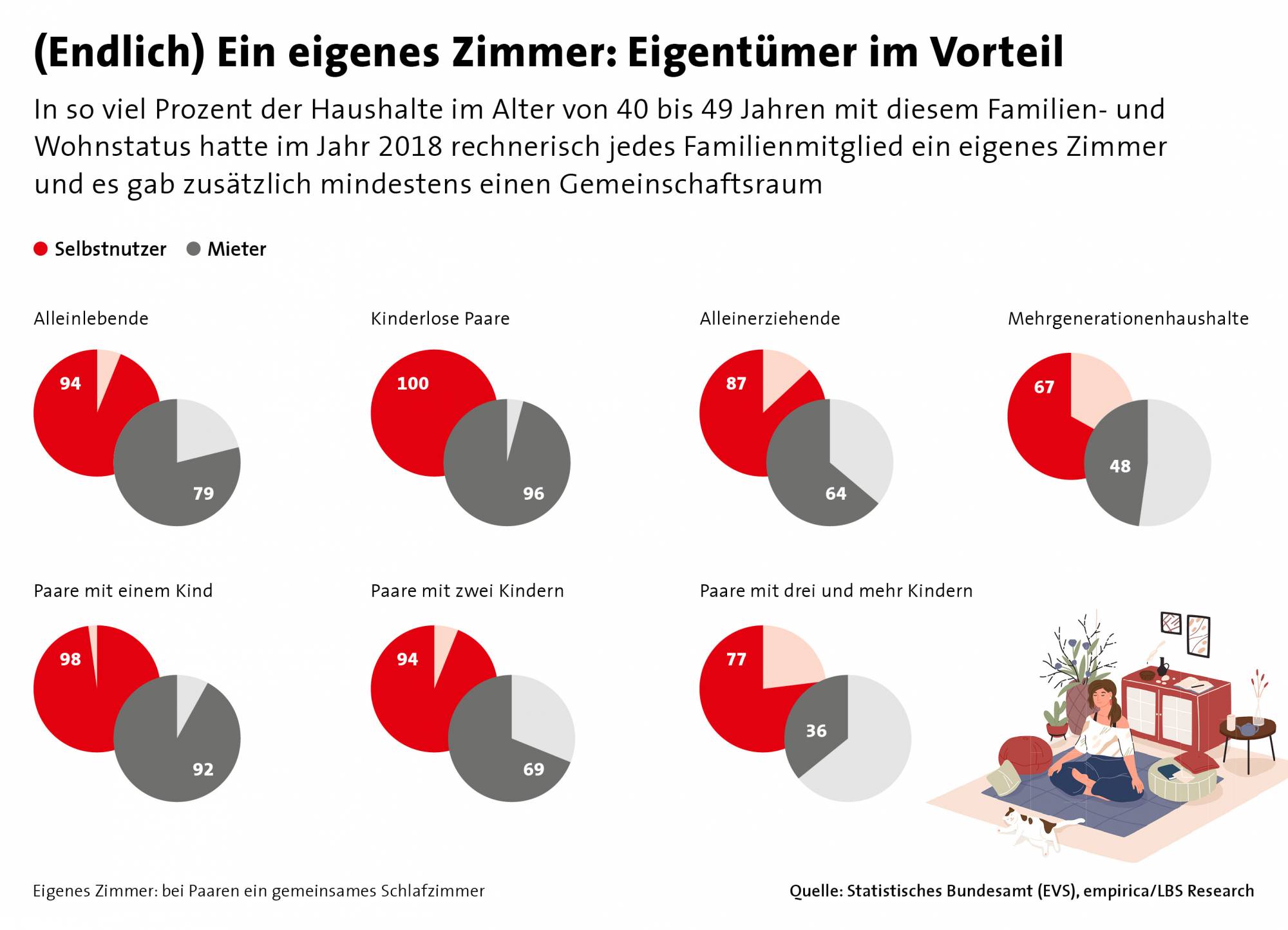

Zuhause – das ist für viele Menschen in Deutschland ein Synonym für die eigenen vier Wände. Und es werden immer mehr, die vom eigenen Haus oder der eigenen Wohnung träumen, auch infolge der Pandemieerfahrung, das zeigen viele Befragungen. Der große Vorteil eines Eigenheims: Es bietet (mehr) Platz unter einem Dach für die vielfältigen neuen Herausforderungen wie Homeschooling, Homeoffice und Homefitness. Für all das braucht es nicht nur ein paar Quadratmeter, sondern vor allem getrennte Räume, damit jedes Familienmitglied Rückzugsmöglichkeiten hat. Dass diese Anforderung in Wohneigentum weit häufiger erfüllt ist als in Mietwohnungen, ist nur eines der interessanten Ergebnisse unserer in diesem Jahr veröffentlichten LBS-Wohneigentumsstudie in Zusammenarbeit mit empirica.

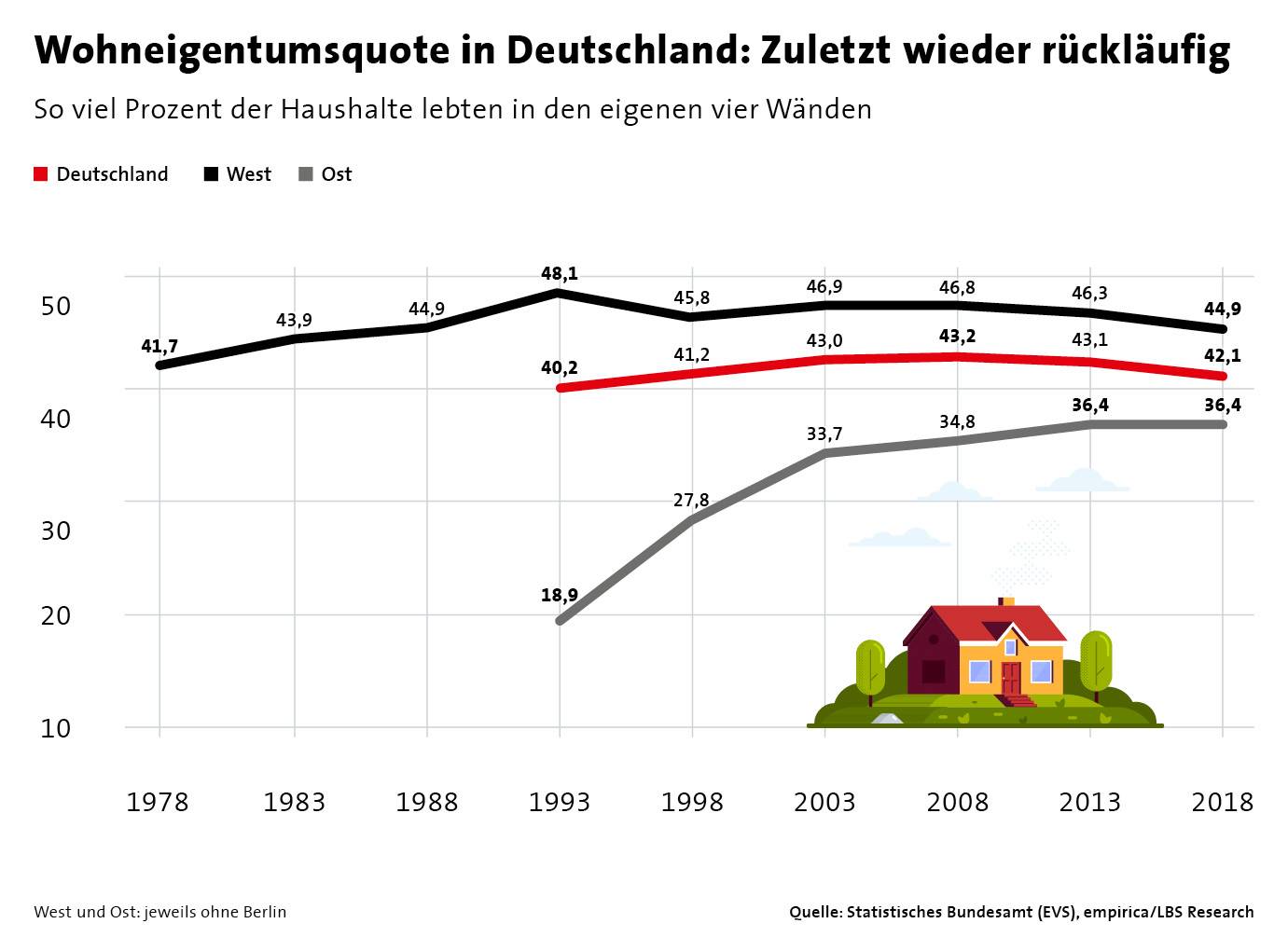

Weniger erfreulich ist in diesem Zusammenhang ein anderes Ergebnis der Studie: Obwohl so viele Bundesbürger von den eigenen vier Wänden träumen, macht die Wohneigentumsbildung keine Fortschritte mehr. Im Gegenteil, erstmals seit der Wiedervereinigung war die Wohneigentumsquote zuletzt (Stand 2018) wieder rückläufig. Nach den Berechnungen von empirica leben nur noch 42 Prozent der Haushalte in Eigentum – das ist ein Prozentpunkt weniger als fünf Jahre zuvor.

Die Gründe für diese Entwicklung sind vielfältig. Sie hängt unter anderem mit Landflucht – in der Stadt wohnt man in Deutschland traditionell eher zur Miete – und der steigenden Zahl von Singlehaushalten zusammen, aber auch mit den unaufhörlich steigenden Immobilienpreisen. Zwar wäre die monatliche Belastung durch einen Kredit dank der niedrigen Zinsen für viele angehende Wohneigentümer noch tragbar, doch es fehlt oft am nötigen Eigenkapital.

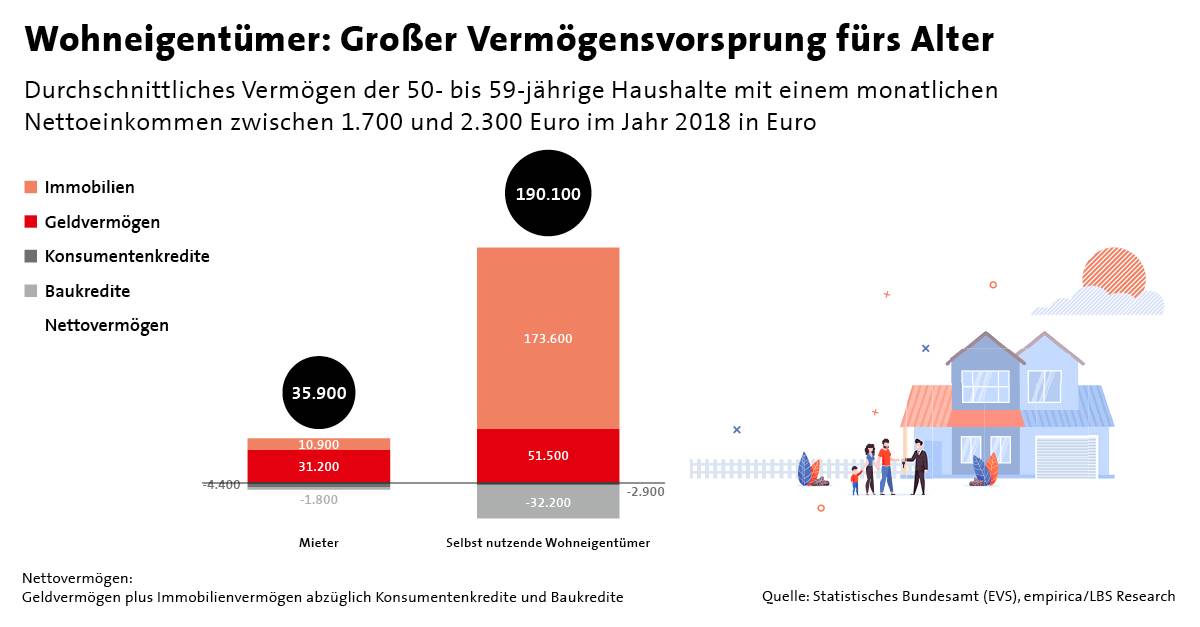

Politischer Handlungsbedarf ergibt sich jedoch nicht nur daraus, dass Wohnwunsch und Wohnwirklichkeit immer weiter auseinanderklaffen, sondern auch daraus – und das ist ein weiteres Ergebnis unserer Studie –, dass Wohneigentumserwerb eine ausgesprochen wirksame Methode zum Vermögensaufbau ist, und das eben auch bei kleinen und mittleren Einkommen.

Wer etwas gegen die (zu) hohe Vermögenungleichheit in Deutschland tun möchte, sollte mehr Menschen den Weg in Wohneigentum ebnen, insbesondere den sogenannten Schwellenhaushalten, die nur knapp daran scheitern, weil sie nicht genug Eigenkapital mitbringen.

Tatsächlich hat die frisch amtierende Ampelkoalition einige Punkte in ihrem Koalitionsvertrag aufgenommen, die helfen würden, die Probleme anzugehen: Mehr Flexibilität der Länder bei der Ausgestaltung der Grunderwerbsteuer bringt allerdings nur dann etwas, wenn diese Flexibilität auch zugunsten von Ersterwerbern genutzt wird. Eigenkapitalersetzende Darlehen sowie Tilgungszuschüsse setzen ebenfalls an der richtigen Stelle an und können momentane Linderung verschaffen, solange sie mit Augenmaß und nur für besagte Schwellenhaushalte genutzt werden. Die angedachten Zinsvergünstigungen dagegen dürften zumindest in der aktuellen Situation ohnehin extrem niedriger Zinsen kaum noch Erleichterung bei der Immobilienfinanzierung bringen.

Wohneigentum im Koalitionsvertrag: Was fehlt

Manches andere fehlt allerdings im Regierungsprogramm, und es sind auch weiterhin viele Fragen offen. Das Offensichtlichste, das die Ampelparteien nicht bedacht oder zumindest nicht erwähnt haben, ist die wichtige Rolle des Sparens: Ohne Monat für Monat einen kleinen Teil des Einkommens auf die hohe Kante zu legen, bilden sich eben auch keine Ersparnisse – und von Erbschaften abgesehen fehlt dann logischerweise das Eigenkapital zum Erwerb von Wohneigentum. Vor dem Hintergrund, dass die Wohnungsbauprämie gerade erst vom Deutschen Institut für Wirtschaftsforschung im Rahmen der offiziellen Evaluation gute Noten für ihre Effektivität in puncto Sparen und Wohneigentumserwerb erhalten hat, ist es umso bedauerlicher, dass die neue Bundesregierung bislang nicht vorgesehen hat, die Arbeitnehmersparzulage analog aufzuwerten.

Dass das Baukindergeld von einer rot-grün-gelben Bundesregierung nicht neu aufgelegt werden würde, war zwar zu erwarten. Es ist dennoch schade, dass sich keine anderen, zuletzt in der Fachwelt diskutierten Lösungsansätze wie Mietkauf- oder Sozialkaufförderungen im Ampelpapier wiederfinden. Die Bundesländer könnten jedoch zumindest versuchen, solche Konzepte im Rahmen des sozialen Wohnungsbaus und der sozialen Eigenheimförderung aufzugreifen, für die der Bund ihnen wie gerade angekündigt bis 2024 auch weiterhin jährlich eine Milliarde Euro überweisen wird.

Ein großer Wermutstropfen im Koalitionsvertrag ist zudem, dass immer noch nicht wirklich klar zu sein scheint, wohin die Reise in der geförderten Altersvorsorge geht – abgesehen davon, dass man Riester nicht neu beleben, aber den Kapitalmarkt verstärkt für Vorsorgezwecke nutzen will. Wohneigentum als Altersvorsorge kommt im Vokabular der Ampel jedoch nicht vor. Die Ungewissheit über die Zukunft der geförderten privaten Altersvorsorge schlägt sich längst am Markt nieder. Inzwischen ist auch die lange gegen den Trend wachsende Zahl von Wohn-Riester-Verträgen rückläufig – die Menschen warten jetzt erst mal ab, was der Gesetzgeber an Neuerungen beschließt, bevor sie sich für eine Form der Altersvorsorge entscheiden. Keine gute Idee wäre es jedenfalls, das private Altersvorsorgekapital in einem öffentlichen Fonds zu binden, ohne es für Wohneigentum nutzbar zu machen. Die eigenen vier Wände sind schließlich eine ebenso beliebte wie gute Möglichkeit, die Alterseinkünfte aufzubessern – in diesem Fall durch Mietersparnis.

Noch viele Fragezeichen bleiben auch beim Klimaschutz im Gebäudesektor. Die Ziele sind hoch gesteckt, aber die Regierungspläne zu diesem Thema noch so unkonkret, dass eine Einordnung schwerfällt. Dass bei Immobilien in Sachen Emissionsreduktion rechnerisch viel Potenzial schlummert, liegt auf der Hand. Ebenso klar ist aber auch: Hohe Neubaustandards und Sanierungspflichten, für die sich gerade die EU als Treiber entpuppt, werden in Zeiten von Materialknappheit und Handwerkermangel das Bauen weiter verteuern und damit die Wohneigentumsbildung erschweren. Zudem können auf die aktuelle Generation selbst nutzender Eigentümer immense Kosten zukommen, die – wenn es keine kompensatorischen Hilfen gibt – im fortgeschrittenen Alter schnell zu einer Überlastung führen können. Gesucht bleibt eine gerechte Lösung für die Verteilung der finanziellen Lasten des Klimaschutzes im Gebäudesektor, die keine Eigentümergeneration überfordert. Tatsächlich wird es wohl ohne die Hilfe des Steuerzahlers nicht gehen.

Neue Förderinstrumente flächendeckend in den Markt zu bringen, vor Ort zu beraten, nicht nur in der Stadt, sondern bis in jeden Winkel, das ist seit jeher die Domäne der Landesbausparkassen. Sie verstehen sich als natürlicher Partner sowohl bei der Wohneigentumsbildung als auch bei der Finanzierung der Energiewende. Damit sind Bausparkassen lokaler Teil des neuen globalen Mainstreams Sustainable Finance, also des gezielten Lenkens von Kapitalströmen in eine nachhaltige Verwendung.

Überhaupt Bausparen: In Anbetracht der Tatsache, dass wir in jeglicher Hinsicht unsicheren Zeiten entgegensteuern – Pandemie ohne Ende, zunehmende Inflation der Verbraucherpreise und noch kräftigere Anstiege der Immobilienpreise – in diesen Zeiten kann das Bausparen seiner Rolle als Instrument zur langfristigen Absicherung der Zinsen umso besser gerecht werden. Rund um den Euroraum herum leiten die Zentralbanken vorsichtig die Zinswende ein. Auch die Europäische Zentralbank gesteht inzwischen ein, dass die inflationären Tendenzen länger anhalten könnten. Und die Bauzinsen steigen schon jetzt leicht an. Wer sich unter diesen Vorzeichen mithilfe eines Bausparvertrags gegen die Risiken weiter steigender Zinsen schützt, hat die Weichen für sein zukünftiges Zuhause schon mal richtig gestellt.

GUTHMANN BLOG

NewsletterErhalten Sie neue Analysen und Berichte von Axel Guthmann direkt in Ihr E-Mail-Postfach.